自法人による事業承継のための株価対策

事業承継を考える際、株価の高騰などにより、自社株の納税資金・遺産分割資金の不足に直面するケースがありますが、これらの問題を相続専門の税理士、国税庁OB、銀行、信託銀行に相談しても、具体的な資金対策は出てきません。

そもそも、これらの専門家が提供する自社株対策には大きな問題が潜んでいると言えます。

当社が提供するサービスは、株式の分散対策を含め、これらの問題を具体的に解消し、自社株の納税資金・遺産分割資金不足を根本から確保する、非上場会社の事業承継・株価対策です。

知っておいて頂きたい、税理士、国税庁OBの現状

そもそも、相続の資金確保・対策は、税法とは無縁であり、税理士等に相談しても具体的な対策案は殆ど出てきません。

何故なら、彼らは「税務の専門家」だからです。

近年、相続の専門家の台頭により、相続専門の大手税理士、或いは国税庁の税務官OB(いわゆる国税庁OB)出身の税理士を選ぶ方が増えてきていますが、実は、国税庁OBは税理士試験が免除される仕組みになっており、税務を熟知していない人が殆どだということはあまり知られていません。

同様に、税理士も、税理士試験合格のため、相続税法を避けて通るようアドバイスする所もあるため、現状、本当の意味での相続の専門家は少ないのです。

(税理士総登録者数の内41.6%は試験免除者「平成28年発表・日本税理士連合会」)

その証拠に、これだけ業界に相続の専門家が台頭してきているのに、税務調査の発生件数・否認率に大きな減少はありません。

■平成26年度「税務調査の実施件数」

実施件数12,406件 否認率81.8% (否認件数10,151件)

■平成27年度「税務調査の実施件数」

実施件数11,935件数 否認率81.8% (否認件数9,761件)

※平成27年度からは税改正により相続税発生者が2倍となったが、表面上の人数が増えただけ

国税庁プレスリリース「相続税の調査の状況について」より

そのため、相続においても「セカンドオピニオン」を求められる方が非常に多くなってきています。

銀行や税理士、国税庁OBが提案する相続税対策の問題点

銀行や税理士、国税庁OBは節税を主体とした相続税対策を提案してきますが、相続税法64条の兼ね合いにより、株式の大幅な節税となる内容は、税務署長により否認されます。

ここに、「税法上正しい評価か」どうかは定義されていません。

結果論として、過大な節税になっているかどうかが重要なのです。

その証拠に、近年、持ち株会社を活用した相続税対策も否認されており(産経ニュース 2016年8月29日に詳細が掲載)、節税以外で納税資金と遺産分割資金を確保する必要があります。

節税を目的とした相続税対策の場合、否認されると更に重加算税(最大40%)が加算され、余計に納税資金が不足するという事態も起こり得ます。

また、相続には「遺留分」があるため、節税により相続税が削減できても、遺留分対象者の遺留分金額は、最低限確保しなければならないため、節税による対策は抜本的な方法とは言えないのです。(節税ができても遺産分割資金は必要)

業界の代表的なスキームは以下の通りです。

| 自社株の相続税延納 (中小企業庁) |

使える業種に限りがある。しかも延納できる株式は株式総数の2/3の80%まで(全体の48%が最大)。また、相続発生前までに前経営者が経済産業局より「確認」の認定を受けていないと、この制度自体使用できないため、現実的ではない。 |

|---|---|

| 自社株の遺言信託入 (信託銀行系) |

自社株がみなし相続財産(遺留分対象外財産)となることにより、遺言書の手間と自社株の遺産分割資金を考えなくて済むが、納税資金不足の問題は解消されない。 あくまで、遺産分割資金対策、及び、遺産分割対策(自社株の集中相続)のみ有効。 |

| 持ち株会社設立による借入 (銀行・税理士系) |

銀行から借入れを行うため、長期返済と利子負担のリスク。株式譲渡の際には20.315%の税率と税制面で優遇があるものの、そもそも、対策自体が否認傾向。 現在、有効活用されている内容は「生前に後継者に株式を全て譲渡しつつも、その経営権(議決権)を現代表がコントールする」という株式の一括譲渡とそのコントールを目的とした方法のみ。 |

| 一般社団法人設立 (税理士系) |

株式の概念がなく、出資した金額が相続時の評価となるため、株式のように高騰する可能性がなく、相続時の税制面のメリットがあるが、この対策も現在税務署から否認傾向。よって節税目的では現実的ではない。 |

| 種類株式発行 (弁護士・税理士系) |

新規株を発行するため、株価は抑えられるが、株式がより分散する。 (議決権のない株式でも、帳簿の閲覧請求と代表訴訟権を持つ) また、株式が分散するだけなので、相続税や遺産分割資金不足は解消されない |

当社が提案する「自法人による自社株買いスキームの応用」であれば、これらの課題を全て解消し、

納税資金・遺産分割資金を同時確保する事が可能です。

自法人による自社株買取りスキームの基本概要

相続発生時、後継者が承継する株式の内、相続税・遺産分割資金相当額分だけ自法人に買い取ってもらい、不足した相続税・遺産分割資金を確保する方法。

→株式(経営権)の分散防止と、相続における必要資金の対策

(事業承継における遺産分割資金及び、相続税の不足解消と株式分散の防止策)

特徴

- 後継者以外への株式分散防止と、必要資金が同時に確保できる

(相続発生時、後継者が承継する株式の一部を法人が買取るため) - 会社法107条の条文と併用することで、相続発生時、分散した株式の買取が可能

- 相続発生後でも実行可能で、相続税が確保できる

- 自社株の納税資金、遺産分割用資金を被相続人(経営者)1人で負担せずに済む

- 高騰している株価の対策案として、特に効果的

(株価が高騰すると、比例して株式の買取り可能額が上がるため) - 生命保険を活用する事で、法人の資産に手を付けることなく、必要資金が準備できる

(必要資金に、生命保険の死亡保険金を活用するため) - 今後、より良い対策案が発生した場合、転換がしやすい

(相続発生時、自法人が買取り可能額内で株式を買い取る方法のため)

会社法162条により、後継者のみからの買取りが可能

それまでの法律では、株式の買取り時、他の株主からも買取り要望があった場合、要望を出した株主の買取りも応じなければならず、非常に使い勝手が悪いものでした。(商法及び会社法160条)

これは、非上場会社の株式は、その性質上、売り買いできる機会が限られており、例え、事業承継に伴い、特定の株主の株式を取得することに必要性があっても、全ての株主に平等に売買の機会を与えないと、他の株主が売却する機会を損失することになり、不平等になるという考えのもとです。

しかし、会社法の改正に伴い、この条件が緩和され、他の株主の買取り請求を棄却することができ、後継者の株式のみ買取りすることが可能となりました。(会社法162条)

自社株買いの問題点はその買取資金をどうするか?

自社株買いの唯一の問題は、その買取資金をどうするか?です。

自社株買いを行うと、その買取り決議に際し、買取りを希望する株主が議決権を行使できず、他の株主を賛同させる理由が必要になってきます。(会社法162条)

ここで重要になってくるのが「買取が承認されない理由」

つまり、他の株主が反対する理由です。

買取を承認しない理由の殆どが、株式の取得価格が高く、承認されないということ(人間関係よりも取得価格)であることをご存知でしょうか?

他の株主の心情

→買取りには、法人がそれまで蓄えたキャッシュを使用する

=今後の法人の経営に影響を及ぼさないかが懸念(取得価格が高額になるため)

つまり

買取資金が生前に準備してあり、法人の運転資金に影響を及ぼさない、手を付けない、別枠で確保してあるのであれば、他の株主も断る理由がなくなります。

従って、自社株買いの問題点は、その買取資金をどう準備するか?が課題であり、裏を返せば、生前に別枠で自社株買いの資金を確実に確保しておけば、課題はクリアできます。

多くの専門家は誤解していますが、当対策は対策案そのものより、「如何に買取資金を法人の運営資金とは別に確保するか」が重要なのです。

その「具体的解消策」の1つが生命保険との併用

- 別枠で必要資金が確保可能

- 通常の自社株買いスキームだと、買取資金を相続発生時まで一括で蓄えておかなければなりませんが、生命保険は加入と同時に死亡保険金が確保されるため、法人の運営資金とは別枠に、自社株買い資金が確保できます。その資金も月々の追加予算で対応可能です。

- 分配可能額を上げることが可能

- 法人が自社株を取得する際には上限金額が設けてあり、それを分配可能額と呼びます。通常、自社株を取得する際は、この分配可能額以下で取得することが財源規制法により義務付けられていますが、生命保険を活用すると、この分配可能額を上げることが可能です。

(分配可能額算出の際、基準となる純資産額が、死亡保険金により増加するため)

- 効率的に必要資金を確保できる

- 生命保険は支払う保険料の総額より受け取る死亡保険金の金額の方が多いため、現金で保有しておくより効率的です。また、活用される保険によっては、解約金が設定されており、万が一の際、一時的に引き出すことが可能です。

当然、新規加入する必要は必ずしもなく、既存加入の生命保険を活用することにより、自社株取得のための必要資金は準備できます。

勿論、株式譲渡時の税制面の優遇も

通常、株式を発行会社に譲渡すると、みなし配当課税に該当し、他の所得と合算され総合課税(最高税率55%)となりますが、当スキームの場合、特例により、以下の課税評価に抑えることが可能です。

売却(譲渡)価格の「20.315%源泉分離課税」

※株式売却価格-(株式の取得価格+諸費用)に対して、20.315%の源泉分離課税

- 法人に課税はなし(時価で取得し、時価で譲渡した場合)

- 租税特別措置法 第九条の七 「みなし配当課税の特例」より

- 相続発生後、3年10か月以内に株式を譲渡することが条件

- 譲渡時までに発行会社を経由して所轄の税務所に届け出る必要あり

- 株式を取得する際に支払った相続税(予定納税額も可)を取得費として加算することが可能

自社株買いは3つの専門知識があって初めて活用できる

1つは相続そのものの知識。そして2つ目は自社株買いの知識、最後は買取資金確保の知識。

この3つがあって、初めて資金対策に活用できる対策なのです。

しかし、この3つの専門知識を同時に有している専門家は殆どいません。

例えば、相続には遺留分の問題があり、法律上、遺留分は遺言書より権利が上です。

従って、後継者に株を集中相続させたくとも、他の遺留分権利者の受給財産は守らなければなりません。

また、遺留分は、生前贈与を行った財産も加算されることになり、事業承継は、これらの状況を踏まえた上で実行する必要があります。

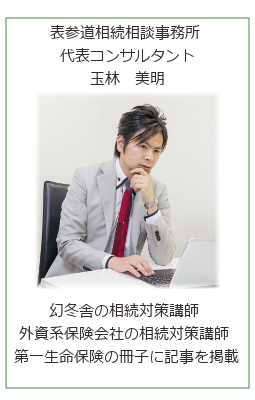

当社では、自社株を承継させるための資金対策である「自社株買いスキームの応用」を基点に、自社株の相続税確保策を提供しています。

相続発生前は勿論のこと、相続発生後であっても相続税が確保できるケースも多々ありますので、是非一度、幻冬舎で相続対策講師を務めた当社の相続ノウハウをご活用ください。

オフィス風景

事務所:東京メトロ各線「表参道駅」徒歩8分

※ご相談の際には、プライバシーを考慮し、会議室で行います。

サービスを申し込まれたお客様の声

■相続税の確保 不動産業 法人経営者

・株価が高騰し相続税の確保に困っていたが、対策案を提案頂き無事確保できた。

税理士では専門的すぎて理解しづらかった内容も非常に分かりやすく助かった。

■分散した株式の買取 法人経営者 業種非公開

・分散した株式を買い戻す方法を探していたが、客観的な視点から複数対策案を提案頂き、ようやく絞り込めた。

他社ではこうはいかなかったと思う。

■法人化のメリット 不動産業 70代

・不動産業を法人化するメリットについて。相続の観点から税理士に法人化した方がよいと言われていたがその真偽を確認できた。

納税資金を抜本から準備する意味

非上場会社の相続には「相続税法64条」の兼ね合いがあり、この法令の求める内容は、例え税法上、その評価の仕方が正しくとも結果的に過大な節税となる内容のものは、税務署は認めないという趣旨を現れです。

現に、これまでに様々な非上場会社の節税法が禁止・封鎖・否認されてきました。

節税による相続税の圧縮は、否認されると追徴課税の問題が発生します。

1億円の相続税なら、加算税として4000万円の追徴課税、3億円の相続税なら、1億2千万円の追徴課税が発生する可能性を秘めているのです。

これが、相続発生時、かつ、事業が順風満帆ではない状況だったらどうなる事でしょうか?

そのために、税務署の考えは正しく理解せねばなりません。

- 「相続発生時、問題を抱えないこと」

- 「後継者に円満な相続を」

それが当サービスのコンセプトです。

相談料

当社の会社概要・アクセス情報を掲載しています。

詳細はこちら

- 5,000円(税別)

※相続税の確保策を総合提案致します。

※相続税確保について様々な方法がご相談ができます。

※幣社が提案する相続税確保策を希望される場合は、そのまま専門家をご紹介します。

※期間限定で相続税確保相談を開始しました。(2018年11月15日)

※相談クオリティ維持のため、毎月10組のみの限定とさせて頂いております。

お申し込みフォーム

フォームからお申し込み後、24時間以内にご連絡をいたします。

入力にあたっての注意事項

*印は必須です。

・「面談希望時間帯」の項目は、複数のチェックが可能です。

・フォームの関係上、携帯電話のアドレスは非対応となっております。

・御手数ですがPCメールアドレスでご入力頂くようお願い致します。

その他、ご不明点や電話でのお問い合わせ、電話でのお申し込みは、「お問い合わせ先番号」で受付しております。

よくあるご質問

- 法律上、税理士・弁護士の専門分野ではないですか?

- 税理士及び弁護士と共同・提携を受け相談に応じています。ご安心下さい。ご希望の方には「磯野家の相続 著者」長谷川弁護士・税理士との連携で業務を行っていきます。

- 対応できないケースなどはありますか?

- 相続発生後の遺産分割が纏まっていない状態でのご相談、相続税申告そのもののご相談は承れませんので、ご注意下さい。(状況により提携先の税理士・弁護士等のご紹介は可能です。)

- 提携先の税理士・弁護士を必ず利用しなければなりませんか?

- いいえ、そのようなことはありません。

- 具体的に税理士・弁護士に依頼する内容はどのようなものがありますか?

- 法令上、税理士及び弁護士しか対応できない内容(相続発生後の申告書記載の株価算出、税務署への届出書類、定款の変更や取締役会での届出書類など、主に手続きや算出)です。

- その他、何処まで対応してもらえますか?

- 株価や分配可能額の概算まで行います。

お問い合わせ先・電話での受付

- メールでのお問い合わせ

-

メールの場合、24時間受付しています。

※内容によっては、返信まで最大24時間ほどお時間を頂くことがあります。

※土日、祝日にご連絡頂いた場合、ご回答が翌月曜日となる場合があります。

- お電話でのお問い合わせ:050-3579-9901

-

受付時間9:00~18:00(祝日を除く全日対応)

※お問い合わせ頂く際は「相続のホームページの件で」とお伝え頂くとスムーズです。

※他の方の面談中など、電話が繋がりにくい場合があります。その場合は、大変御手数ですが、一時間程時間をおいてから再度おかけ直しください。

表示に関わる備考

お問い合わせに際し、入力頂いた個人情報は、あくまで本相談の利用のために使用します。

その他目的のために開示、利用する事はありません。

掲載している画像は、お客様から特別に許可を頂き掲載しています。

如何なる理由があろうとも、画像の無断転載・使用を禁じます。